法人税相当額

税法の改正

取引相場の無い株式について純資産方式で評価した場合

法人税では 含み益に対する法人税相当額42%を控除しない。

法人税法基本通達9-1-14

(3) 財産評価基本通達185の本文に定める「1株当たりの純資産価額(相続税評価額によって計算した金額)」の計算に当たり、同通達186-2により計算した評価差額に対する法人税額等に相当する金額は控除しないこと。

通達の遍歴

平成2年は 控除を認めていた。

↓

平成12年に 控除しない、と決めた。

しかしながら 平成17年の最高裁の判決では控除を認めています。

昭和62年の取引だったので当時の通達では控除を認めていた。ことが 判決に影響を与えました。

税法とはこんな得体の知れないものなのです!

今はダメでも当時はよかった!

税務調査が来た時は通達が変わっていたら、過去の通達を引っ張り出して

説明しないと行けません。 しかし 当時の通達は 知らないあいだに変わってたりします。

最高裁の判決が出て 過去にさかのぼって修正申告を認めることもありますが。

まれなケースです。

タグ

2012年8月1日 | コメントは受け付けていません。 |

カテゴリー:「超」節税法

みなし贈与

当事者間でと決められた価格で売買するのと

税務上の適正な時価とは別別の問題です。

当事者間の交渉が先に立って みなし贈与

等の課税トラブルが発生します。

みなし贈与は 低額な譲渡と対価を支払わない場合に

大別されます。

自己株の取得のさいには

売主 は みなし譲渡

買主の法人は みなし贈与 課税がなされることが多いようです。

特例が適用できる株主判定

① 原則 買主の譲渡後の議決権数で判定する

② みなし譲渡の判定にあたっては 個人の売主の譲渡直前の議決権数で判定する。所得税法基本通達

A 個人から法人への譲渡 売主の譲渡直前の議決権数で判定

同族株主が すべての株を C会社に売却する場合 配当還元方式では おかしいい?

安い金額で会社の譲渡が行える。 C会社は取得後も少数株主だけども 税務署の言い分

自社株でない場合 はどうでしょうか?

例題1

A会社の株主Bさんは 同族株主だったが c会社に持ち株を売ったので少数株主になった

株価10000円 みなし譲渡になるので10000円で売らないと??

C会社 初めて A会社の株を購入したが 少数株主の判定になる。

この場合 少数株主なので 株価500円

理屈では Bさんは 純資産額で売却したい? が買主は少数株主

配当還元方式で売却 ・・・原則

しかし

みなし譲渡の判定基準で純資産額で売却しないとみなし譲渡の特則規定が働く

C会社は 少数株主なので 配当還元方式500円で買わないと???いけない?

買主の取引後の持ち株で判定する場合 はやはり 配当還元方式になる

通達のギャップが埋まらないケースですが

もし 配当還元方式で売却されたなら みなし贈与 みなし配当 みなし譲渡の

の認定課税を受けるおそれがあります。

ただし 上記例のケースでは 配当還元法750円を適用すべきと裁判所は過去の判決事例も

あります。

みなし譲渡の売却前で判定する規定が改正追加されてギャップが出来てしましました。

特例的評価方法を適用できる場合は みなし贈与 みなし配当 みなし譲渡 に留意して

あくまでも 慎重に 限定的な取り扱いにしておかないと 課税上弊害が発生します。

さて ① Bさん 同族株主が 持ち株を C会社(所得後も少数株主)

と

② Bさん 同族株主が 持ち株を 従業員持株会 に売却する

回答 ①②ともに同じような取引ですが税法は

①は 純資産価格 ②は配当還元法 を求めてきます。

タグ

2012年7月31日 | コメントは受け付けていません。 |

カテゴリー:「超」節税法

配当還元方式

同族株主以外の少数株主と呼ばれ、その株主は 株式を所有していても

配当を得ることぐらいしか価値がありませんので、特例的評価方法として

配当還元法で評価します。

その年の年配当額/10%x1株当たりの資本等の金額/50

注意 2年間の平均配当金額で2円50銭未満は2円50銭で計算します。

実際の発行済株式はではなく 資本金÷50円で求めた株数での

2年間の平均配当金額になります。

①従業金持株会に譲渡する場合

②将来の後継者である第3者に譲渡や贈与する場合 など

タグ

2012年7月31日 | コメントは受け付けていません。 |

カテゴリー:「超」節税法

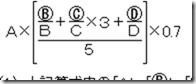

類似業種比準価額

国税庁の類似業種比準価額計算上の業種目及び業種目別株価

公式に数値を当てはめるだけで計算は簡単です。

B 1株当たりの配当金

C 1株当たりの所得金額

D 1株当たりの純資産価格

公式 財産基本通達 180

タグ

2012年7月31日 | コメントは受け付けていません。 |

カテゴリー:「超」節税法